Quelle est la différence entre le micro-BNC et la micro-entreprise ?

Vous débutez votre activité et vous entendez parler de plusieurs notions : micro-entrepreneur, auto-entrepreneur, micro-BNC, micro-social… De quoi s’agit-il exactement ?

En tant que professionnel libéral exerçant à titre individuel, vous allez devoir vous acquitter de l’impôt sur le revenu et de cotisations sociales.

Plusieurs régimes sont prévus comme nous allons le voir.

Le régime de la micro-entreprise permet de bénéficier d’un régime simplifié pour la gestion de sa fiscalité, de ses cotisations sociales et de sa comptabilité, mais il n’est pas ouvert à tous.

En matière d’impôt sur le revenu

Vous serez imposé selon ou l’autre des régimes suivants :

- soit selon le régime de la déclaration contrôlée : vous déclarerez sur une déclaration spéciale n° 2035 tous vos honoraires et déduirez vos charges professionnelles pour leur montant réel ;

- soit selon le régime micro-BNC (si vos recettes ne dépassent pas 77.700 € HT en N-1 ou N-2) : vous déclarerez vos honoraires sur votre déclaration de revenus n° 2042 et l’Administration déduira un abattement forfaitaire de 34 % représentatif de tous vos frais pour déterminer votre revenu net imposable.

En matière de cotisations sociales

Deux régimes sont possibles :

- soit à un régime réel : vos cotisations seront calculées par l’URSSAF et votre caisse de retraite sur la base de votre revenu réalisé (le régime auquel vous serez rattaché dépend de la nature de votre activité) ;

- soit au régime micro-social (si vos recettes ne dépassent pas 77.700 € HT en N-1 ou N-2) : vos cotisations seront assises sur le montant de vos recettes et calculées à un taux forfaitaire par l’URSSAF.

Le taux du régime micro-social pour les activités libérales varie selon la nature de l’activité :

Activité | Taux de cotisation depuis le 1er octobre 2022 |

Professions libérales réglementées relevant de la CIPAV | 21,20 % |

Autres prestations de services (BNC) | 21,10 % |

Le taux des cotisations sociales est différent si vous exercez votre activité en Outre-mer (Martinique, Guadeloupe, Réunion, Saint-Martin et Saint Barthélemy) à l’exception de Mayotte :

Activité | Taux de cotisation depuis le 1er octobre 2022 |

Activités BNC relevant de la CIPAV | 14,20 % |

Autres prestations de services (BNC) | 14,10 % |

A retenir

On parle de micro-entreprise ou de micro-entrepreneur lorsqu’un professionnel bénéficie du régime micro-social. Il s’agit d’un statut en raison de la couverture sociale qui est accordée.

Le régime micro-BNC n’est qu’un régime d’imposition en matière d’impôt sur le revenu. Il ne s’agit pas d’un statut juridique.

Les termes d’auto-entreprise et d’auto-entrepreneur ne sont plus utilisés depuis 2016, date à laquelle le statut a changé de nom pour micro-entreprise

(même si l’URSSAF continue d’utiliser ce terme sur son site dédié aux micro-entreprises)

Le versement libératoire de l’impôt sur le revenu

Les professionnels libéraux qui bénéficient du régime micro-social peuvent opter pour bénéficier d’un régime dérogatoire en matière d’impôt sur le revenu.

Leur impôt est alors égal à un pourcentage de leurs recettes HT (2,2 %) et est payé à l’URSSAF en même temps que les cotisations sociales. Cet impôt est calculé à titre définitif.

Pour bénéficier du prélèvement libératoire, il faut notamment remplir des conditions de ressources, tous les auto-entrepreneurs n’y ont pas droit.

Pour aller plus loin sur ce sujet : Voir le site site des impôts

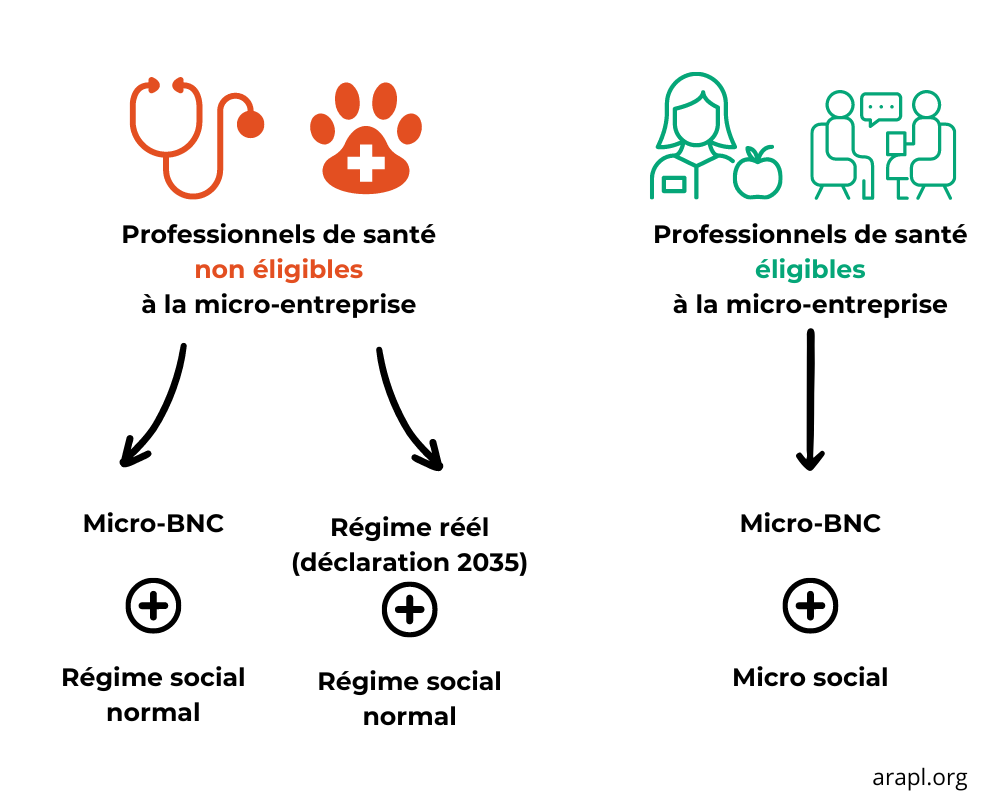

Quels professionnels de santé peuvent être en micro-entreprise ?

Tous les professionnels libéraux ne peuvent pas être en micro-entreprise.

En effet, ce statut est réservé :

- aux professions non réglementées (à l’exception des artistes-auteurs qui sont exclus du micro-social) ;

- et à certaines professions réglementées limitativement énumérées. Il s’agit des professionnels relevant de la CIPAV.

Professions réglementées exclues du micro-social | Professionnels de santé bénéficiant du micro-social |

Professions médicales et paramédicales

| Seuls les professionnels suivants sont concernés :

|

Important : Si vous cumulez votre activité paramédicale avec une autre activité indépendante pour laquelle vous êtes déjà immatriculé auprès de l’URSSAF, vous ne pourrez pas bénéficier du micro-social.

Synthèse

Pour résumer, les professionnels de santé sont dans l’une des 3 situations suivantes :

Pour décider si vous devez opter pour le micro-social ou seulement pour le micro-BNC, voici un comparatif :

Micro-entreprise | Micro-BNC seul | |

Définition | Micro-social + micro-BNC | Régime d’imposition pour l’impôt sur le revenu |

Professionnels concernés | Ouvert uniquement aux professionnels affiliés à la CIPAV | Ouvert à tous les professionnels de santé |

Plafond de recettes | 77 700 € HT | 77 700 € HT |

Taux de cotisations sociales | 21,2 % sur les recettes brutes | Le taux dépend de la profession. Les cotisations sont assises sur le bénéfice réalisé |

Impôt sur le revenu | Assis sur les recettes – un abattement de 34%

OU

versement libératoire de l’impôt (2,2 % des recettes) | Assis sur les recettes HT diminuées d’un abattement de 34% |

Obligation déclarative pour l’impôt sur le revenu | 2042-C-PRO + tous les mois ou trimestres, vous devez déclarer vos recettes à l’URSSAF pour le calcul et le paiement de vos cotisations | 2042-C-PRO + annexe sociale |